佛吉亚集团的三项优先战略均取得了显著进展:为“创赢绿动未来”、“智享车上生活”以及“亚洲区域发展”提供强大的技术支持。

弗吉亚集团首席执行官柯瑞达讲话

创赢绿动未来

2017年6月27日于伦敦举行的投资者日活动上,佛吉亚展示了绿动智行事业部(Clean Mobility Business Group)强大的利润增长潜力,预计未来15年内的复合年增长率(CAGR)将超过7%,并于2030年实现超过100亿欧元的增值销售额与15%的营业利润率。为实现这一盈利目标,绿动智行业务部门将加速动力总成电气化的新技术开发,并将突破性的氮氧化物减排等技术应用扩展至商用车、大马力发动机和工业应用领域。

报告期内,佛吉亚于2016年12月收购的Amminex公司在今年上半年中标韩国首尔的重大合同项目,为20,000辆巴士和卡车装配独特而创新的后处理解决方案。该项合同是继丹麦哥本哈根项目之后的又一大进展,此外公司还获选成为英国伦敦巴士改造项目的供应商。

佛吉亚集团在发展燃料电池汽车领域技术的雄心促使集团从STELIA航天复合材料公司获取了复合材料储氢罐的知识产权和工艺技术。

智享车上生活

佛吉亚被定位为独一无二能够全面开发配套具备互联性、多功能性和预测性的未来座舱的汽车内饰系统供应商。为此,集团签署了逐步收购Parrot Automotive公司(法国)的兼并协议并且已于近期收购了江西好帮手电子科技公司(中国)50.1%的股份。这两家企业在互联功能以及车载娱乐信息系统的软硬件方面为佛吉亚提供了强大的全球供货服务。

集团还与ZF签署了重点合作项目,在汽车内饰系统开发以及应用于自动驾驶的安全领域展开颠覆性和差异化的技术合作。凭借这一特殊的先进工程开发合作关系,两家公司将针对各种可能的乘员位置,识别并开发创新型安全技术和内饰解决方案。

亚洲区域发展

从今年开始,除了收购江西好帮手电子科技公司(公司2019年零售销售额应达到2.7亿欧元)外,佛吉亚还与中国整车厂商签署建立两家合资企业:一家与东风集团合资从事绿动智行系统业务,另一家与五菱工业合资从事座椅生产。预计至2022年,这两家合资企业的销售总额可达到4亿欧元,因此可助力佛吉亚达成目标,即2022年于中国地区实现50亿欧元增值销售额,其中35%来自中国整车厂商。

集团经营业绩

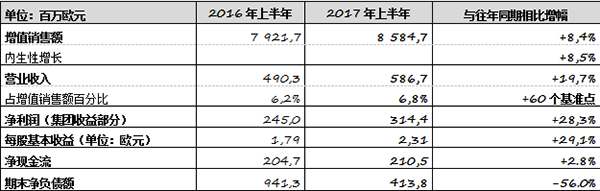

2017年上半年,佛吉亚实现增值销售额85.85亿欧元,在报告基础上增长8.4%并实现8.5%的内生性增长,较全球汽车产量增速高550个基准点(+3.0%,来源:汽车咨询公司IHS Automotive 2017年6月数据);

各业务部均呈现内生性稳定增长,增长率超过 6%;

所有地区都为实现内生性增长作出贡献,各自的业绩表现均优于当地汽车产量增幅;北美、亚洲和南非地区甚至达到了双位数的增长;

客户方面,最为显著的增长来自福特(+20%的内生性增长)、FCA(+36%的内生性增长)、康明斯商用汽车(+44%的内生性增长)和中国整车厂商,增幅接近两倍(+96%的内生性增长);

2017年上半年,1.09亿欧元的正货币效应(+1.4%)大幅抵消了因Fountain Inn(美国)工厂遭撤资而产生的1.17亿欧元负面影响(- 1.5%)。内生性增长中包含了源自合资企业合并(主要为中国地区的长安合资企业)所获得的1.91亿欧元(2.4%)(中国区长安集团合资企业的合并以及巴西区FDA合资企业的合并,两家合资企业均从属于内饰业务部);

佛吉亚营业收入实现20%的增幅达到5.87亿欧元;利润率增长60个基准点,占增值销售额的6.8%。

弗吉亚集团业绩

各事业部的盈利能力均有所改善

欧洲和北美地区的利润率提高了20个基准点和50个基准点,分别占到增值销售额的6.2%和5.9%。亚洲地区的利润率一直维持在双位数,占增值销售额的11.6%,同时南美地区重新恢复盈利且营业收入实现了2200万欧元的大幅提升。

销售额及盈利按地区划分

欧洲地区(占集团销售额的50%):持续的盈利改善,充分利用经营效率杠杆;

增值销售额达到42.95亿欧元,实现2.7%的内生性增长;营业利润率提高 20个基准点,占增值销售额的6.2%;

增值销售额在2017年上半年总额达到42.952亿欧元,同比2016年上半年为42.034亿欧元。

该销售额在原报告基础上增长2.2%,实现内生性增长2.7%,表现优于欧洲地区(含俄罗斯)的汽车产量增速(+1.2%,来源:汽车咨询公司IHS Automotive 2017年6月数据)。

2017年上半年销售额受某供应商工厂火灾影响导致两家整车厂商生产中断;该事故对2017年上半年佛吉亚销售额所产生的负面影响预计大约为7600万欧元(1.8%),同时预计该负面影响可在2017年下半年被部分抵消。

营业收入于2017年上半年实现2.66亿欧元(同比2016年上半年为2.541亿欧元),占增值销售额的6.2%,相较往年同期高20个基准点。

北美地区(占集团销售额的28%):强劲的销售势头

增值销售额达24.01亿欧元,实现10.0%的内生性增长;营业利润率提高 50个基准点,占增值销售额的5.9%

增值销售额在2017年上半年达到24.01亿欧元,同比2016年上半年为22.53亿欧元。该销售额相比原报告基础增长7.9%,实现内生性增长10.0%,增势表现优于北美地区的汽车产量增速(-0.5%,来源:汽车咨询公司IHS Automotive 2017年6月数据)。

由于Fountain Inn(美国)工厂撤资影响,使区域表现受到约1.17亿欧元(-5.3%)的负面影响。然而,汇率因素却带来了7100万欧元(+3.2%)的正面影响。

营业收入于2017年上半年达到1.411亿欧元(同比2016年上半年为1.199亿欧元),占增值销售额的5.9%,与往年同期相比提高50个基准点。

亚洲地区(占集团销售额的16%,包括占集团销售额12%的中国区):在中国整车厂商和SUV市场的助推下,中国区销售业绩喜人,保持较高盈利水平;

增值销售额达到13.78亿欧元,实现 16.9%的内生性增长;营业利润率实现双位数增幅,占增值销售额的11.6%;

增值销售额在2017年上半年总额达到13.776亿欧元,2016年上半年同比为11.813亿欧元。该销售额相比原报告基础增长16.6%,实现内生性增长16.9%,增势表现优于亚洲地区的汽车产量增速(+4.6%,来源:汽车咨询公司IHS Automotive 2017年6月数据)。

该内生性增长中包含了源自中国长安集团合资企业合并所获得的1.279亿欧元(10.8%)。

中国地区内生性增值销售额增速达到了21.6%,增势表现优于该地区汽车产量增速(+4.9%,来源:汽车咨询公司IHS Automotive 2017年6月数据),同时集团对中国整车厂商的增值销售额增长幅度几乎翻倍(+96%)。2017年上半年中国地区的增值销售额总计10.591亿欧元(同比2016年上半年为8.886亿欧元),其中中国整车厂商占1.555亿欧元(2016年上半年同比为8090万欧元)。

营业收入于2017年上半年达到1.598亿欧元(同比2016年上半年为1.395亿欧元),占增值销售额的11.6%;

南美地区(占集团销售额的5%):恢复销售额与盈利能力;

增值销售额达到3.88亿欧元,实现56.6%的内生性增长;南美地区开始恢复盈利,营业收入为600万欧元,而2016年上半年经营损失达1600万欧元;

增值销售额在2017年上半年总额3.882亿欧元,同比2016年上半年为2.181亿欧元。该销售额相比原报告基础增长78.0%,实现内生性增长56.6%,增势表现优于南美地区的汽车产量增速(+15.0%(来源:汽车咨询公司IHS Automotive 2017年6月数据)。

该内生性增长中包含了源自FCA集团合资企业(为Pernambuco工厂提供生产服务)合并所获得的6280万欧元(28.8%)。

货币兑换也带来了4660万欧元的强势正面影响(+21.4%)。

营业收入于2017年上半年达到590万欧元(相比2016年上半年则为亏损1620万欧元),占增值销售额的1.5%,实现2210万欧元的增长。

业务销售额和盈利按业务部门划分

汽车座椅系统(占集团销售额的42%);

增值销售额达到36.33亿欧元,实现8.9%的内生性增长;营业利润率提高30个基准点,占 增值销售额的5.6%;

增值销售额在2017年上半年总额达到36.33亿欧元,同比2016年上半年为32.994亿欧元。该销售额相比原报告基础增长10.1%,实现内生性增长8.9%,增势表现优于全球汽车产量增速(+3.0%,来源:汽车咨询公司IHS Automotive 2017年6月数据)。

北美地区的增值销售额相比原报告基础增长17%,南美地区增幅为37%。

营业收入于2017年上半年达到2.027亿欧元(同比2016年上半年为1.756亿欧元),占增值销售额的5.6%,与往年同期相比提高30个基准点。

绿动智行系统(占集团销售额27%)

增值销售额达到22.87亿欧元,实现6.6%的内生性增长;营业利润率提高70个基准点,占增值销售额的10.1%,

增值销售额在2017年上半年总额达到22.873亿欧元,同比2016年上半年为21.044亿欧元。该销售额相比原报告基础增长8.7% ,实现内生性增长6.6% ,增势表现优于全球汽车产量增速(+3.0%,来源:汽车咨询公司IHS Automotive 2017年6月数据)。

对康明斯公司的销售额(往年同期相比增长+44%) 依旧是强势增长点;商用车销售额提高38%,现已占到绿动智行事业部销售额的11%。

中国地区的销售额依然维持在9%的可持续内生性增长水平。

营业收入于2017年上半年达到2.316亿欧元(同比2016年上半年为1.984亿欧元),占增值销售额的10.1%,与往年同期相比提高70个基准点,增幅明显。

内饰系统(占集团销售额31%)

增值销售额达到26.64亿欧元,实现9.5%的内生性增长;营业利润率提高60个基准点,占增值销售额的5.7%,

增值销售额在2017年上半年总额达到26.644亿欧元,2016年上半年同比为25.179亿欧元。该销售额相比原报告基础增长5.8%,实现内生性增长9.5%,增势表现优于全球汽车产量增速(+3.0%,来源:汽车咨询公司IHS Automotive 2017年6月数据)。

该销售额因Fountain Inn(美国)工厂遭撤资而受到1.17亿欧元的负面影响(-4.7%)。

内生性增长中包含两家合资企业(中国长安集团合资企业及巴西FCA集团合资企业)合并所获得的1.19亿欧元(7.6%)。

营业收入于2017年上半年达到1.524亿欧元(同比2016年上半年为1.287亿欧元,占增值销售额的5.7%,与往年同期相比提高60个基准点。

净利润(集团收益部分)实现28%的双位数增长,达3.14亿欧元;

集团营业收入利润为5.867亿欧元,同比2016年上半年的4.903亿欧元增长20%;

重组成本:净支出2930万欧元,同比2016年上半年净支出为5820万欧元;

其他非经常性营业收入与支出:净支出300万欧元,同比2016年上半年净支出为760万欧元;

净融资成本总额:净支出6460万欧元,同比2016年上半年净支出为1.06亿欧元,其中包含预期偿付2016年到期债券的2100万欧元支出;

所得税:净支出1.443亿欧元,同比2016年上半年净支出为9480万欧元,可基本反映出税前利润增长情况(有效税率29.5%,2016年上半年同比为29.8%)。

扣除少数股东权益前净利润和联营企业净利润份额之和为3.455亿欧元,同比2016年上半年为2.714亿欧元,其中包含剥离业务所得的4760万欧元净利润(对应当时已剥离的汽车外饰系统经营活动)。

联营企业净利润份额为1840万欧元,同比2016年上半年为1320万欧元。

扣除少数股东权益前净利润为3.639亿欧元,同比2016年上半年的2.846亿欧元提高了28%。

少数股东权益为4950万欧元,2016年上半年同比为3960万欧元。

因此,合并净利润(集团收益部分)为3.144亿欧元,同比2016年上半年的2.45亿欧元提高了28%。

稳健的财务结构,净负债4.14亿欧元,与往年同期相比下降56%

息税折旧摊销前利润(EBITDA)达到9.383亿欧元,同比2016年上半年为8.138亿欧元

资本支出和研发资本化开支总计为5.08亿欧元,2016年上半年同比为4.17亿欧元,反映出2017年上半年和2017年下半年的项目数量有所提高。

营运资金需求变化(含应收款保理业务)的资金流入为7300万欧元,同比2016年上半年的资金流入为7500万欧元。

结构重组的资金流出为5600万欧元,同期相比2016年上半年的资金流出为2400万欧元。

净融资开支的资金流出为6500万欧元,同比2016年上半年的资金流出为8300万欧元,反映集团已获得更为理想的融资条件。

所得税的资金流出为1.17亿欧元,同比2016年上半年的资金流出为1.05亿欧元。

红利派发(包括少数权益)的资金流出为1.44亿欧元,同期相比2016年上半年的资金流出为1.22亿欧元。

股权收购的资金流出为4000万欧元,同期相比2016年上半年的资金流出为2400万欧元。

净现金流为2.105亿欧元,2016年上半年同比为2.047亿欧元。

截止2017年6月30日,集团的净财务负债额为4.138亿欧元,与2016年6月30日9.413亿欧元的净财务负债额同期相比下降56%。

稳健的财务结构:总债务中70%以上已获得债券形式的担保,2022年之前均无到期债券, 2021年6月到期且未支取的12亿欧元银团贷款让集团获得了强大的融资灵活性, 通过近期的再融资运作实现融资环境和条件的大幅改善。

2017年全年指导方向升级

基于佛吉亚2017年上半年的强势表现及其对2017年下半年的乐观展望,以及对全球汽车产量全年增速约2%的假设,现对2017年2月9日提出的2017财年指导做出上升调整:2017财年增值销售额增长+7%(按固定汇率计算),较全球汽车产量增速高大约500个基准点(2017年2月原定指标为“增长+6%(按固定汇率计算)或者较全球汽车产量增速高大约400个基准点”);2017财年营业利润率(基于增值销售额)介于6.6%-7.0%之间(2017年2月原定指标为“营业利润率(基于增值销售额)介于6.4%-6.8%之间”);2017财年净现金流超3.5亿欧元(与2017年2月指导相比无变化); 2017财年每股收益超过 €4.00(2017年2月9日原定指标为“大约4.00欧元”)。

佛吉亚稳步推进2018年目标的实现 :2016-2018年增值销售额的复合年增长率(CAGR):+6%或较汽车产量增速高400个基准点; 2018财年增值销售额的营业利润率达7%; 2018财年净现金流超过5亿欧元; 2018财年每股收益达到5.00欧元

主要假设 轻型车辆(乘用车+ 轻型商用车< 3.5吨)产量将在全球范围内增长2%。欧洲地区:至少 +2%;北美地区: -3%至--1%之间;中国地区:每年增长+100万辆;货币:美元兑欧元汇率1.10和人民币兑欧元汇率7.52。